IDEENKAPITAL: MT „PORT UNION“ – Navalia 5

Der 2004 in den Tranchen „2004“ und „2005“ emittierte Schiffsfonds „IDEENKAPITAL MT „PORT UNION“ – Navalia 5″ investierte in die Beteiligung an der Einschiffsgesellschaft MT „PORT UNION“ GmbH & Co. KG. Bei dem Schiff handelt es sich um einen Produkten- und Chemikalientanker mit einer Ladekapazität von 45.999 tdw. Laut Prospekt handelt es sich um ein modernes Standardschiff, das in der weltweiten Produktanfahrt eingesetzt werden kann. Das geplante Fondsvolumen beträgt etwa EUR 30.367.000. Die plangemäße Auflösung der Gesellschaften ist nach 13 Jahren Laufzeit zum Jahr 2017 vorgesehen.

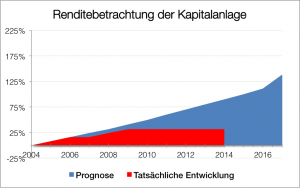

Die Anleger der Schiffsfondsbeteiligung des Emissionshauses IDEENKAPITAL warten bereits seit Jahren vergebens auf die in Aussicht gestellten Ausschüttungen. Lediglich in den Jahren 2005, 2006, 2008 und 2009 wurde ausgeschüttet.

Fonds-Eckdaten gemäß Prospekt

| Gesellschaftsform | GmbH & Co. KG |

| Beteiligungsform der Anleger | Kommanditist oder Treugeber |

| Anbieter | IDEENKAPITAL |

| Emissionsjahr | 2004 |

| Laufzeit | 13 Jahre, d.h. bis 31.12.2016 |

| Kündigung | Vor Erreichen des Endes der Laufzeit nicht möglich |

| Fondsvolumen | EUR 30.367.000 (inkl. Agio) |

| Fremdkapital | EUR 17.173.000 |

| Kommanditkapital | EUR 12.600.000 |

Merkmale Geschlossener Fondsbeteiligungen

Die Anleger einer geschlossenen Fondsbeteiligung tragen stets die unternehmerischen Risiken der Fondsgesellschaft. Er wird Kommanditist einer GmbH & Co. KG entweder direkt oder über eine Treuhandgesellschaft. Die für den Anleger wohl bedeutendsten Risiken sind das Risiko das investierte Kapital vollständig zu verlieren. Der Anlagebetrag selbst wird nur über die Ausschüttungen zurückgezahlt. Ob und in welcher Höhe diese jedoch erfolgen, hängt allein von dem wirtschaftlichen Verlauf der Fondsgesellschaft ab. Selbst die erhaltenen Ausschüttungen können unter Umständen bei Aufleben der Kommanditistenhaftung gemäß § 172 Abs. 4 HGB sogar noch viele Jahre später wieder zurückgefordert werden.

Kommanditbeteiligungen zeichnen sich zudem durch eine mangelnde Fungibilität aus. Da die Beteiligungen nur sehr eingeschränkt handelbar sind, kann sich der Anleger von diesen Investments nicht ohne weiteres wieder trennen, um wieder über das eingesetzte Kapital verfügen zu können. Dies gilt erst recht, wenn sich die Fondsgesellschaft erst einmal in wirtschaftlicher Schieflage befindet. Wenn überhaupt, so ist eine Veräußerung über den sogenannten Zweitmarkt dann nur noch zu einem Bruchteil des Nominalbetrages möglich.

Daneben gibt es noch eine Reihe weiterer spezifischer Risiken wie beispielsweise das Einnahmerisiko, das Währungsrisiko, das Betriebskostenrisiko und das Fertigstellungsrisiko. In aller Kürze ist etwa exemplarisch Folgendes zum Währungsrisiko zu sagen:

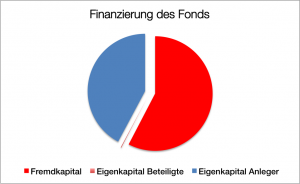

Bei den meisten geschlossenen Fondsbeteiligungen wurden die Gelder zur Gründung und zum Betrieb des „Fonds“ zum einen durch Fremdkapital (in der Regel Schiffshypothekendarlehen) und durch Eigenkapital bereitgestellt. Das Eigenkapital wird zum ganz überwiegenden Teil durch das bei den Anlegern einzuwerbende Kapital gestellt. Nur zu einem meist sehr geringen Teil beteiligen sich an den Fonds in der Regel die beteiligten Gesellschaften mit Kapital. Da die Fremdfinanzierung – wie bei Schiffen üblich – teilweise in japanischen Yen (JPY) erfolgte, bestanden von Anfang an erhebliche Währungsrisiken. Denn die Chartereinnahmen auf dem Schiffsmarkt werden in US-Dollar (USD) erzielt. Gewinnt der YEN aber gegenüber dem USD an Wert, so muss ein immer größerer Anteil der Chartereinnahmen für Zinsen und Tilgung der Kredite aufgebracht werden.

In der Gesamtschau führen diese Risiken dazu, dass Geschlossene Fondsbeteiligungen äußerst risikoreiche Kapitalanlagen sind, die regelmäßig als spekulative Kapitalanlage einzustufen sein werden. Dementsprechend hoch sind die Aufklärungspflichten der Anlageberater.

Grafiken zum Fonds

Was können Anleger tun?

Nach unseren Erfahrungen wurden viele Anleger Geschlossener Fondsbeteiligungen nicht über die Risiken aufgeklärt. Ohnehin dürften geschlossene Beteiligungen nur für vermögende und risikoaffine Anleger geeignet sein, die einen Verlust des investierten Kapitals wieder kompensieren können. Viele private Anleger dürften demnach überhaupt nicht zur Zielgruppe dieser Kapitalanlageform gehören. Dies kann aufgrund unterschiedlicher Aspekte der Fall sein. Diese betreffen zum einen den Anleger auf der einen Seite und die Kapitalanlage auf der anderen Seite. Grundsätzlich sollte nur ein geringer Anteil des Vermögens in spekulative Kapitalanlagen investiert werden.

In zahlreichen Fällen wurden diese „Investments“ sogar als Kapitalanlage zur Altersvorsorge empfohlen. Dies ist jedoch erst recht verfehlt. Die Rechtsprechung hat wiederholt klargestellt, dass geschlossene Fondsbeteiligungen zur Altersvorsorge nicht geeignet sind.

Haben Sie den Eindruck falsch beraten worden zu sein, so empfehlen wir die Prüfung etwaiger Schadensersatzansprüche wegen Falschberatung durch einen auf das Bank- und Kapitalmarktrecht spezialisierten Anwalt. Oftmals droht die Verjährung der Ansprüche, so dass ein weiteres Abwarten und Hoffen auf eine wirtschaftliche Gesundung der oftmals angeschlagenen Fondsgesellschaften riskant sein kann.

Wie gehen wir vor?

Wir beleuchten Ihren Fall individuell, weil jede Beratungssituation unterschiedlich ist und damit einzeln beurteilt werden muss. Falschberatung ist mehr als nur der Bezug auf die „Kick-Back-Rechtsprechung“. Im Rahmen der Ersteinschätzung prüfen wir Ihre Beratungssituation auf zirka 40 Aspekte. Anschließend wird das konkrete Anlageprodukt, der Anbieter sowie die Vertriebsstruktur anhand etwa 20 weiterer Kriterien analysiert. Das Ergebnis wird Ihnen im Rahmen einer Ersteinschätzung durch einen unserer Rechtsanwälte mitgeteilt. Sollten sich genügend Anhaltspunkte für eine Falschberatung ergeben, wird mit Ihnen eine mögliche Vorgehensweise besprochen.

Ansprechpartner: RA Christoph R. Schwarz, RA Christian Mertsch